-

湖州银行IPO之路:曾因虚增存贷款领罚 业务传统局限性强关联方贷款急剧增加

2020-03-12 09:17:12 来源: 中国网财经

浙江自古就是商贾聚集的富庶之地。近日,浙江体量最小的城商行湖州银行也正式加入了银行IPO的排队队伍。

利润持续增长、A股上市银行都比不过的极低不良率,湖州银行看上去志在必得。

然而,湖州银行的拨备覆盖率被媒体质疑超过监管标准4倍,而不良率低主要是近几年大幅核销不良贷款,不良或有抬头趋势。同时,中国网财经查阅湖州银行的招股书发现,其关联方贷款的激增或许从另一个角度阐述出区域性银行受当地政府影响极深。广东省某商业银行总行副行长李某(化名)对中国网财经表示,这是城商行的通病,好坏参半,受扶持也必须承担束缚,就银行性质而言,这类银行短期内难有创新,发展空间也较为有限。

关联方贷款余额迅猛增加 存款影响微妙

招股书显示,截至2019年9月30日、2018年12月31日、2017年12月31日及2016年12月31日,湖州银行与主要关联方贷款余额分别为3.74亿元、2.09亿元、0.42亿元及0.28亿元,占同类交易的比例分别为1.11%、0.74%、0.17%和0.13%。

湖州银行对此解释称,2018年末同比增长较快主要系本行实际控制人一致行动人的子公司湖州市民生建设有限公司新增1.50亿元贷款余额所致。2019年9月30日较2018年末增长主要系本行实际控制人一致行动人的子公司湖州市交通投资集团公交枢纽发展有限公司新增1.50亿元贷款余额所致。

这样大力支持关联方贷款,势必会有所回报。

截至2019年9月30日、2018年12月31日、2017年12月31日及2016年12月31日,湖州银行关联方存款期末余额占同类交易余额比例分别为16.93%、18.81%、17.28%和14.85%。对此,湖州银行的招股书表述颇为别致:除财政存款及城投集团、湖州市财政开发公司的存款外,截至2019年9月30日、2018年12月31日、2017年12月31日及2016年12月31日,本行关联方存款余额占同类交易余额的比例分别为1.83%、0.67%、0.08%及0.13%,关联方存款余额占比较小。而到了关联方应付利息余额部分,就没有这部分“除……外”了,招股书中显示:截至2018年12月31日、2017年12月31日及2016年12月31日,本行与上述关联方之间的应付利息余额分别为1.11亿元、1.53亿元及1.23亿元,占同类交易的比例分别为12.02%、18.63%及19.63%。

对于关联方贷款增加的问题,湖州银行给中国网财经的回复里并未明确作出回复,而是转而解释了自己公司贷款余额呈现上升趋势的原因:主动响应市场需求,不断满足小微企业多样化的金融需求。

上市后何去何从

从湖州银行的业务结构来看,其营业收入高度依赖于利息净收入。数据显示,该行2019年前三季度实现营业收入13.16亿元,净利润6.24亿元。其中,利息净收入为13.03亿元,占营业收入的比重高达99.05%,这一占比在2017、2018年两年间均超过100%,分别为103.66%和103.67%。

在利息净收入占比处于高位的同时,该行的手续费及佣金净收入却连续亏损,2017年和2018年分别亏损7144.2万元和9998万元;进入2019年,前三季度已经亏损9829.6万元。湖州银行对此则解释称:中间业务净收入为负值对本行经营无实质性影响。同时对于媒体质疑的超4倍高拨备覆盖率的问题,湖州银行仅一句“本行未有隐藏利润现象”一笔带过。

就不良率方面,湖州银行回复中国网财经称“因采取了有效的控新将旧而有所降低”,但在某业内资深专家看来,上市之后的不良率才是湖州银行真正的挑战。

该专家对中国网财经表示,上市之后的城商行,跨区域设立分支机构,尤其是设立省外分行,存在着人地生疏、网点较少、客户资源有限等问题,在吸收存款、发放贷款等方面都会面临一定挑战。

上市是银行走到一定程度面临的重要选择,因为上市可以极大程度地补充资本充足率,有些银行为了上市做出的种种努力甚至可以用“无所不用其极”来形容。

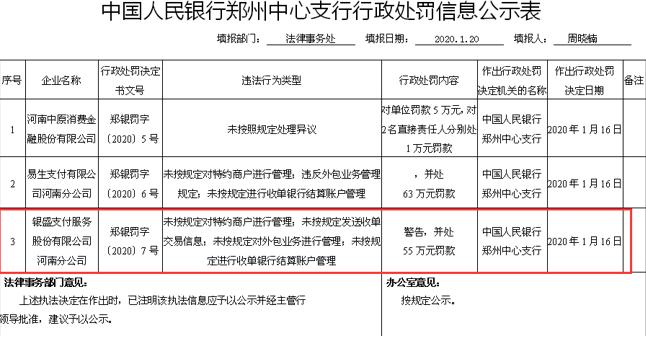

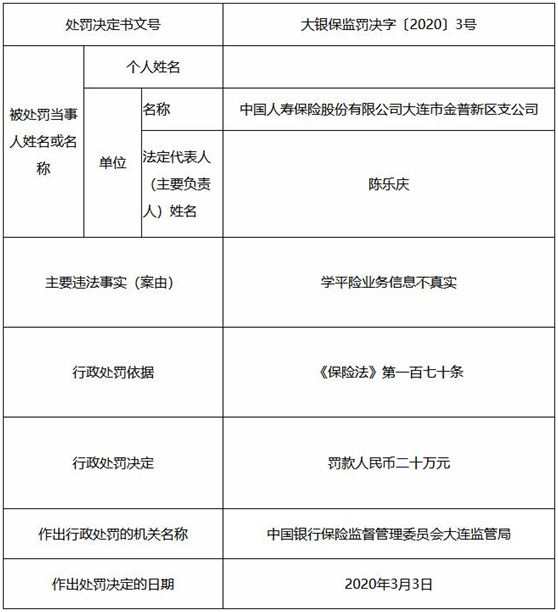

去年湖州银行曾因虚增贷款、贷后检查不尽职和部分信贷资金被挪用遭到中国银保监会的处罚,罚款人民币135万元。前述某广东省某商业银行总行副行长李某告诉中国网财经,上市只是一个时间节点,更为重要的是补充核心资本充足率后如何能更好地走好差异化路线,逐渐摆脱传统业务的依赖性,回归金融本质,才能更好为区域经济贡献力量。(记者 郑岚予)

免责声明:本网站所有信息,并不代表本站赞同其观点和对其真实性负责,投资者据此操作,风险请自担。

-

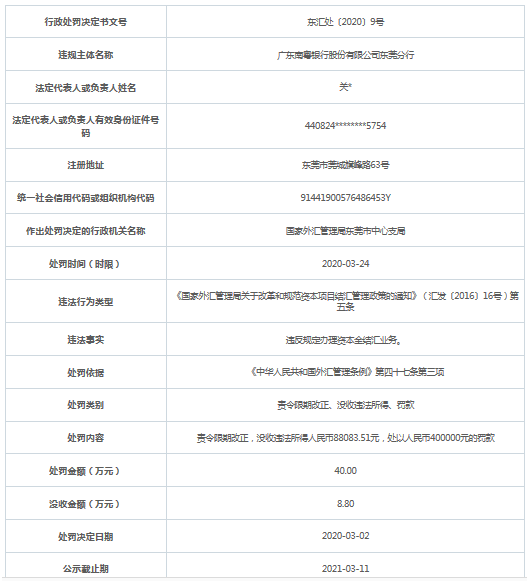

南粤银行东莞分行违法领罚单 违规办理...

国家外汇管理局广东省分局近日公布的行政处罚信息公示表(东汇处〔2020〕9号)显示,广东南粤银行股份有限公司(以下简称:南粤银行)东莞分行

2020-03-12 09:23:30 -

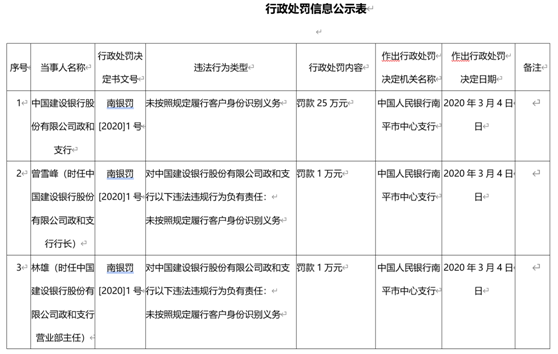

建设银行福州一支行违法领罚单 未按照...

中国人民银行福州中心支行今日公布的行政处罚信息公示表(南银罚[2020]1号)显示,中国建设银行股份有限公司政和支行存在未按照规定履行客户

2020-03-12 09:22:32 -

稠州银行陷助贷风波 出借人之谜 不良...

《投资壹线》汪下弟近期,稠州银行可谓境遇不佳。除了屡次收到监管机构的罚单,还陷入助贷风波,涉及多起投诉。值得注意的是,稠州银行的不

2020-03-12 09:19:31 -

建设银行吉安分行违法领罚单 转嫁评估...

银保监会网站昨日公布的中国银保监会吉安监管分局行政处罚信息公开表(吉银保监罚决字〔2020〕1号)显示,中国建设银行股份有限公司吉安市分

2020-03-12 09:18:56 -

消息:甘肃农发行营业部原总经理受贿被...

3月9日,甘肃省农发行营业部总经理杨晓明受贿案判决书公布,被指收受贿赂223万元,共3家公司法定代表人涉案。1963年1月出生的杨晓明,男,

2020-03-12 09:16:35 -

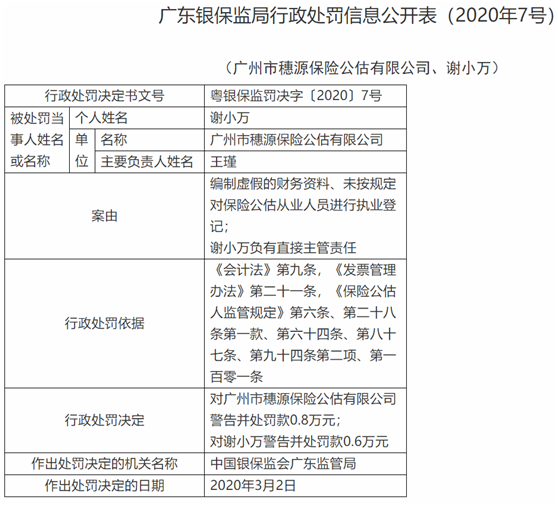

广发银行广州分行违法领罚单 个人消费...

银保监会网站近日公布的广东银保监局行政处罚信息公开表(2020年4号)显示,广发银行股份有限公司广州分行存在个人消费贷款贷后管理不尽职的

2020-03-12 09:15:40

-

南粤银行东莞分行违法领罚单 违规办理资本金结汇业务

2020-03-12 国家外汇管理局广东省分局近日公布的行政处罚信息公示表(东汇处〔2020〕9号)显示,广东南粤银行股份有限公司...

-

建设银行福州一支行违法领罚单 未按照规定识别客户身份

2020-03-12 中国人民银行福州中心支行今日公布的行政处罚信息公示表(南银罚[2020]1号)显示,中国建设银行股份有限公司政...

-

稠州银行陷助贷风波 出借人之谜 不良贷款率持续抬升

2020-03-12 《投资壹线》汪下弟近期,稠州银行可谓境遇不佳。除了屡次收到监管机构的罚单,还陷入助贷风波,涉及多起投...